Pocos sectores como el bancario han cambiado tanto en los últimos diez años. Prácticamente ninguno, ha experimentado un proceso de transformación digital tan intenso.

Las sucursales bancarias comienzan a parecer una reliquia del pasado. La crisis económica y los procesos de digitalización que han puesto en marcha las principales entidades financieras ha provocado el cierre sólo en 2017 de 1.163 sucursales en España, que se suman a las 2.000 que cesaron su actividad en 2016 y las 391 que han desaparecido a lo largo del primer trimestre de 2018.

De las más de 46.000 sucursales que había en España en 2008, hemos pasado a un escenario en el que apenas se superan las 27.000. Dicho de otra forma, se cierran una media de cuatro sucursales bancarias cada día. Es cierto que España ha sido hasta hace no mucho, uno de los países más «bancarizados» de Europa y que este ajuste en el número de sucursales podría parecer inevitable en un sector «sobrerpresentado».

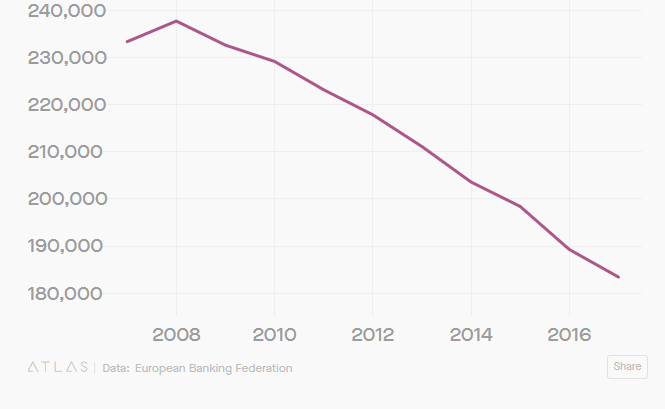

Sin embargo, la progresiva eliminación de oficinas bancarias no es un fenómeno exlcusivamente español. Al cierre de 2016 había 189.270 oficinas de bancos en la Unión Europa, mientras que en 2008 el parque de sucursales ascendía a 237.701, de acuerdo con los datos publicados por la European Banking Federation (EBF).

Menos empleados que nunca

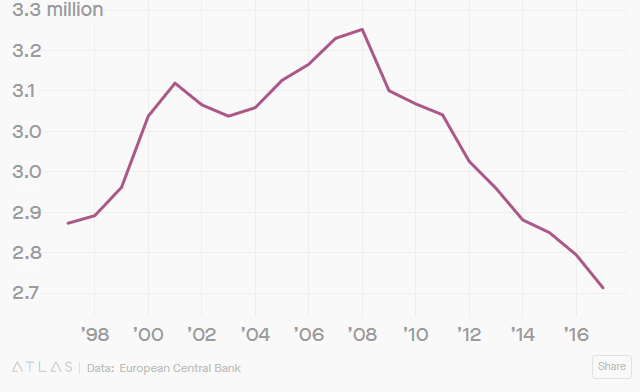

El progresivo cierre de oficinas bancarias en todo el continente se ha traducido lógicamente en la eliminación de puestos de trabajo. Tantos que según los datos del BCE, el sector nunca ha contado con menos empleados. Como indica la institución comunitaria, sólo en 2o17 el sector eliminó 70.000 puestos de trabajo en el viejo continente.

Las mismas fuentes calculan que en estos momentos la banca europea ha pasado de los 3,3 millones de trabajadores que se registraban en 2008, a los 2,7 millones que se registran diez años después. Es el otro lado de la transformación digital y la automatización: en una década han desaparecido 600.000 empleos.

Evolución del número de empleados de banca en Europa

Porque la relación entre esta disminución de puestos de trabajo y uso de nuevas tecnologías es bastante estrecha. Según la European Banking Federation, en 2008 únicamente el 29% de los usuarios de banca se conectaban con regularidad a su oficina on-line. Diez años más tarde, este porcentaje supera ampliamente el 50%.

Incluso en las propias sucursales bancarias, estamos viendo como ante determinados trámites que hasta ahora se realizaban en ventanilla, los clientes son «redirigidos» a cajeros automáticos cada vez más completos e incluso, a tablets que se instalan en la propia oficina.

Este fenómeno se completa con la concentración del sector en prácticamente todos los países de la UE. Sólo en España, el sector se ha reducido a la mitad en los últimos diez años. No sólo prácticamente ha desaparecido el sector de las cajas de ahorro, sino que como recientemente ha informado Citi Bank, en los próximos dos años el 85% de mercado español podría estar en manos de únicamente cinco bancos (BBVA, Caixabank, Santander, Bankia y Sabadell).

Evolución del número de oficinas bancarias en Europa

Fintech y exclusión digital

Ambos fenómenos (la concentración del sector bancario y la transformación digital), son también responsables del progresivo crecimiento del sector fintech, que entre otras modalidades se ha articulado el desarrollo de los conocidos como neobancos.

Entidades bancarias que viven exclusivamente en Internet y que han pasado de ser completos desconocidas hace poco más de un año, a convertirse si no en mainstream, si en alternativas que están creciendo con fuerza en sectores como el de los millenials.

Y es que entidades como N26, Revolut o Bnext, están consiguiendo lo que parecía imposible: hacerle consquillas a la banca tradicional. Por supuesto, aún no pueden competir de tú a tú con las grandes entidades. No sólo su número de clientes no es ni remotamente comparable, sino que su cartera de servicios aún sigue siendo bastante básica. Pero con eso y con todo, estas entidades marcan el camino a seguir y donde unas entidades eliminan empleos, otras crean nuevos…en otros campos como el Big Data, el machine learning, el desarrollo de Apps… etc.

Por último no podemos olvidarnos de los grandes excluidos de la transformación del que hasta hace diez años ha sido uno de los sectores más conservadores de la economía. Sólo en España, un 20% de sus habitantes son víctimas de lo que se conoce como brecha digital, personas que nunca se conectan a Internet, bien porque no pueden o no quieren hacerlo.

Muchos de ellos residen en pequeñas localidades en las que hasta hace no mucho la entidad bancaria formaba parte de ese «pegamento social» que les ayudaba no sólo a nivel financiero sino también personal y que ahora corren un serio riesgo de quedar excluidos. Personas a las que les queda muy lejos la «trasformación digital» y que probablemente, tampoco la necesitan.