La declaración de la renta es un tributo que tienen que pagar todos los ciudadanos a la Agencia Tributaria, en relación con los ingresos que hayan obtenido durante un año. Es la principal fuente de ingresos que tiene Hacienda junto a otro impuesto como es el IVA. Sin embargo, no todo el mundo está obligado a hacerla, depende de las rentas que se hayan obtenido a lo largo del año.

Hay que tener en cuenta que cuando nos referimos a la renta hablamos de los ingresos netos obtenidos, cifra a la que llegamos tras restar a los ingresos los gastos que sean deducibles. Respecto a personas físicas hablamos del componente humano para diferenciarlo de las personas jurídicas que son sociedades mercantiles. El residente en España, a efectos de IRPF, es cualquier persona que haya vivido en España más de 183 días durante ese año.

Las declaraciones de la renta suelen presentarse desde mayo hasta finales de junio, aunque la campaña comienza en abril con el envío de los borradores de la renta por parte de la Agencia Tributaria.

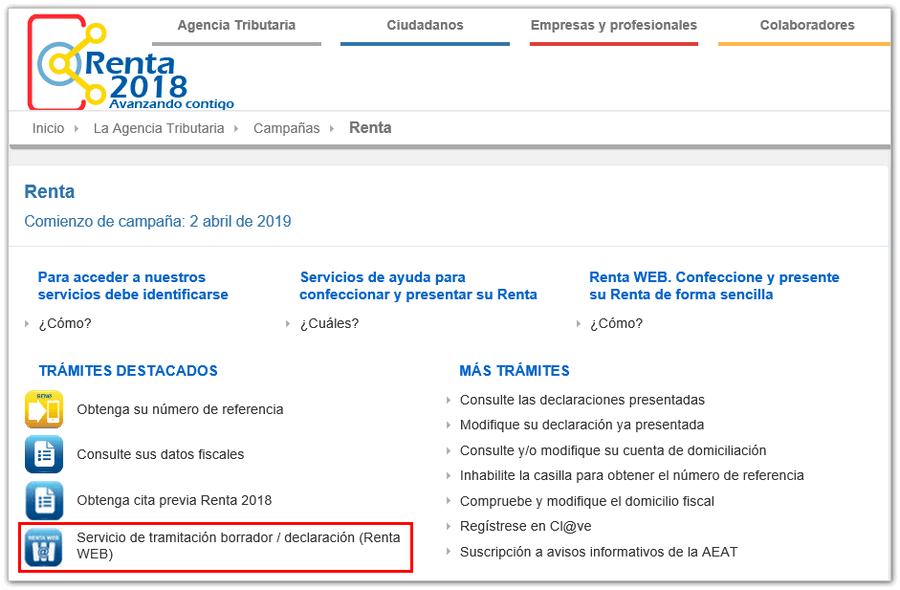

Existe la opción de hacer un borrador, que viene a ser una propuesta que envía la Agencia Tributaria. Hacienda hace una estimación de nuestra declaración basándose en los datos que maneja sobre nuestros ingresos y retenciones. Esta propuesta se puede solicitar por teléfono, Internet o en la sede de la Agencia Tributaria. Si estamos de acuerdo con la propuesta se puede confirmar y presentarla como definitiva. Además, hoy en día existe la opción de hacer la declaración de la renta por internet, a través del programa Renta Web, a través de la aplicación móvil de la Agencia Tributaria, con el plan de ayuda telefónica ‘Le llamamos’ o presencialmente en oficinas. Por primera vez, este año ya no puede solicitarse la predeclaración en papel.

Por otro lado, para acceder a los servicios como el borrador de declaración hay que identificarse a través de certificado o DNI electrónico, Cl@ve PIN -que puede obtenerse por internet, en las oficinas de la Agencia Tributaria o a través de la aplicación móvil Cl@ve PIN- o número de referencia -que se obtiene con el importe de la casilla 475 de la declaración de la Renta de 2017, con certificado o DNI electrónico, Cl@ve PIN o la aplicación móvil de la Agencia Tributaria-.

¿Quién tiene obligación de declarar?

Están obligados a declarar todos los contribuyentes personas físicas residentes en España, excepto los que hayan percibido, exclusivamente, rentas procedentes de:

- Rendimientos del trabajo personal, iguales o inferiores a 22.000 euros anuales:

- Siempre que procedan de un solo pagador.

- Cuando existan varios pagadores, siempre que la suma del segundo y posteriores por orden de cuantía no superen en su conjunto la cantidad de 1.500 euros.

- Cuando los únicos rendimientos de trabajo consistan en prestaciones pasivas (pensiones de la Seguridad Social y de clases pasivas, prestaciones de planes de pensiones, seguros colectivos, mutualidades de previsión social, planes de previsión social empresarial, Planes de previsión asegurados y prestaciones de seguros de dependencia), siempre que la determinación del tipo de retención aplicable se hubiera realizado de acuerdo con el procedimiento especial reglamentariamente establecido (a solicitud del contribuyente mediante presentación del modelo 146).

El límite se fija en 12.643 euros anuales, salvo para los contribuyentes fallecidos con anterioridad al 5 de julio de 2018, que se mantiene en el límite de 12.000 euros, en los siguientes supuestos:

- Cuando los rendimientos del trabajo procedan de más de un pagador y la suma de las cantidades percibidas del segundo y restantes por orden de cuantía superen la cantidad de 1.500 euros anuales.

- Cuando se perciban pensiones compensatorias del cónyuge o anualidades por alimentos no exentas.

- Cuando el pagador de los rendimientos del trabajo no esté obligado a retener.

- Cuando se perciban rendimientos íntegros del trabajo sujetos a tipo fijo de retención.

Tienen esta consideración en 2018 el tipo de retención del 35 por 100 o del 19 por 100 (cuando los rendimientos procedan de entidades con un importe neto de la cifra de negocios inferior a 100.000 euros) aplicable a las retribuciones percibidas por la condición de administradores y miembros de los Consejos de Administración, de las Juntas que hagan sus veces y demás miembros de otros órganos representativos, así como el tipo de retención del 15 por 100 aplicable a los rendimientos derivados de impartir cursos, conferencias y similares, o derivados de la elaboración de obras literarias, artísticas o científicas, siempre que se ceda el derecho a su explotación.

- Rendimientos del capital mobiliario y ganancias patrimoniales sometidas a retención o ingreso a cuenta, con el límite conjunto de 1.600 euros anuales.Se excluye del límite conjunto de 1.600 euros anuales a las ganancias patrimoniales procedentes de transmisiones o reembolsos de acciones o participaciones de instituciones de inversión colectiva en las que la base de retención no proceda determinarla por la cuantía a integrar en la base imponible. Cuando la base de retención no se haya determinado en función de la cuantía a integrar en la base imponible la ganancia patrimonial obtenida procedente de transmisiones o reembolsos de acciones o participaciones de instituciones de inversión colectiva no podrá computarse como ganancia patrimonial sometida a retención o ingreso a cuenta a efectos de los límites excluyentes de la obligación de declarar.

- Rentas inmobiliarias imputadas, rendimientos de letras del tesoro y subvenciones para adquisición de viviendas de protección oficial o de precio tasado, y demás ganancias patrimoniales derivadas de ayudas públicas, con límite conjunto de 1.000 euros anuales.No tendrán que presentar declaración en ningún caso quienes obtengan rendimientos íntegros del trabajo, de capital o de actividades económicas, o ganancias patrimoniales que conjuntamente no superen los 1.000 euros ni quienes hayan tenido, exclusivamente, pérdidas patrimoniales inferiores a 500 euros.No obstante, aunque no resulten obligados a declarar, todos los contribuyentes que ejerciten el derecho a aplicarse determinadas reducciones o deducciones o a recibir una devolución tienen que confirmar el borrador o presentar la declaración.

No se tomarán en consideración las rentas exentas del impuesto.

Los límites anteriores son aplicables tanto en tributación individual como conjunta.

Están obligados a declarar en todo caso los contribuyentes que perciban cualquier otro tipo de rentas distintas de las anteriores o superen los importes máximos indicados.